はじめに

日々のFP相談の内容で、『子育て、教育費』はTOP3に入ります。

現在、子育て中の方、妊活中や将来のお子様を希望する方の一番気になるところですよね。

今回はそんな、子育て・教育費についてお伝えいたします。

『子供が望む進路を応援してあげたい』

『子供の可能性を大きく広げる環境を用意してあげたい』

これは多くの親御さんの想いではないでしょうか。

私も二人の息子を持つ父親として気になる内容でもあり、妻との会話でもよく話題に上がります。

もちろん、それを叶えるためには経済的な準備が必要です。

だからこそ、

「我が家の収入で十分に子育てや教育の費用を準備できるのか?」

「子供が私立を希望するとどれくらい費用がかかるのだろうか?」

「子育てなどで国や地方自治体からサポートはないのか?」

といったご相談が多いのだと感じます。

そこで本記事では、幼稚園・保育園~大学までにかかる教育費の目安やその具体的な準備方法を紹介いたします。

さらに、子育て支援で国や地方自治体から得られるお金についても併せてお伝えいたします。

本記事を読むことで、将来の教育資金準備やライフプランニングの一助となれば幸いです。

子育てや教育費はいくら必要なのか?

はじめに、お子様が出生されてから、高校・大学を卒業するまでにかかる費用を確認してみましょう。

費用については、特に公立や私立のどちらの学校にどのくらいの期間在籍するかによって大きく変化します。

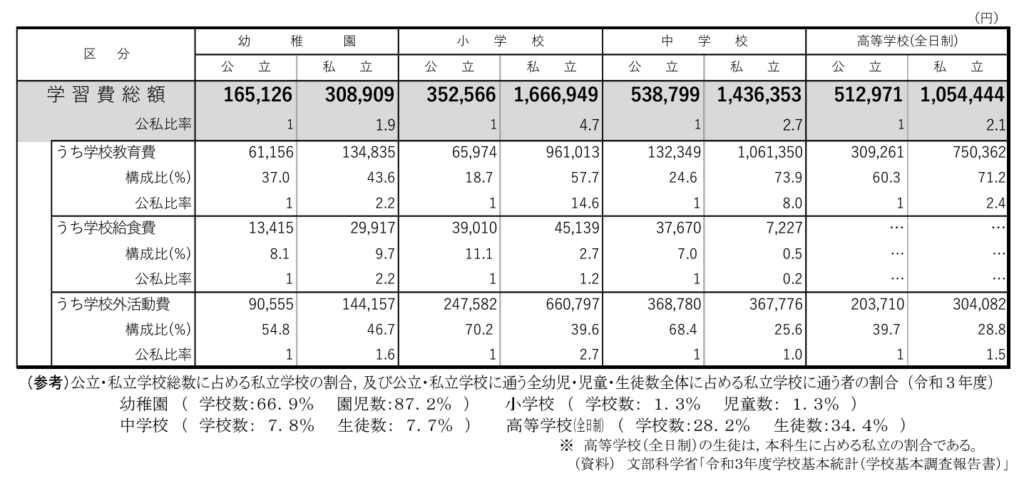

令和3年度の幼稚園から高校までの一人当たり1年間でかかった教育費(学習費)は、次の表1をご覧ください。

上記の表は、文部科学省より発表されたデータです。

学習費総額から、全て公立を選択すると合計約577万円、全て私立を選択すると合計約1840万円、となります。

ざっくりと3倍程度の違いがあることが分かります。

これはあくまでも一つの目安として準備、計画を立てましょう。

なぜならば、特に私立は学校によって教育費に差があるからです。

また注目していただきたいのが、表の下段に記載されている、「(参考)」です。

幼稚園こそ全体に占める私立幼稚園に通う園児数の割合が87.2%と高いものの、私立小学校の児童数は1.3%、私立中学校の生徒数は7.7%、私立高等学校の生徒数は34.4%といずれも少数派となっています。

ご家庭や本人の希望もあるかと思いますが、相談者からのお話しを聞いていると、お住まいの地域によっての差もあるように感じます。

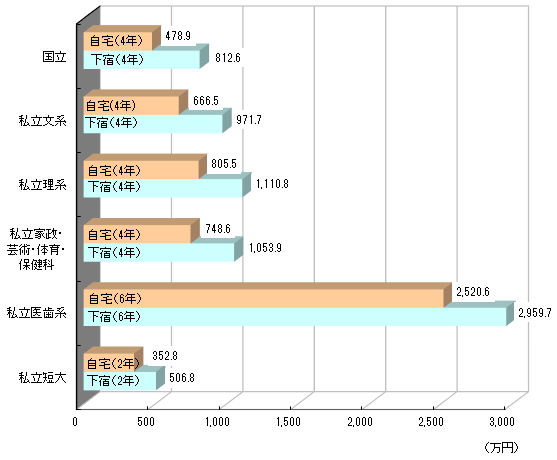

続いて表2をご覧ください。

こちらは大学に通う費用の合計の平均を示しています。

4年制(自宅)で見ると、私立理系が805.5万円と一番高額で、国立が478.9万円と約330万円の差があります。

もし自宅から遠方で下宿となった場合は、プラス300万円程度必要になるようです。

表1の公立と表2の国立(自宅)であった場合は、合計約1056万円となり、

表1の私立と表2の私立文系(自宅)であった場合は、合計約2507万円となります。

このように、『公立か私立の進路選択』だけでなく『自宅通学もしくは下宿を利用する』のか、によっても金額に大きく差が出てきます。

ここからはそれぞれ各ステージでの教育費を見ていきます。

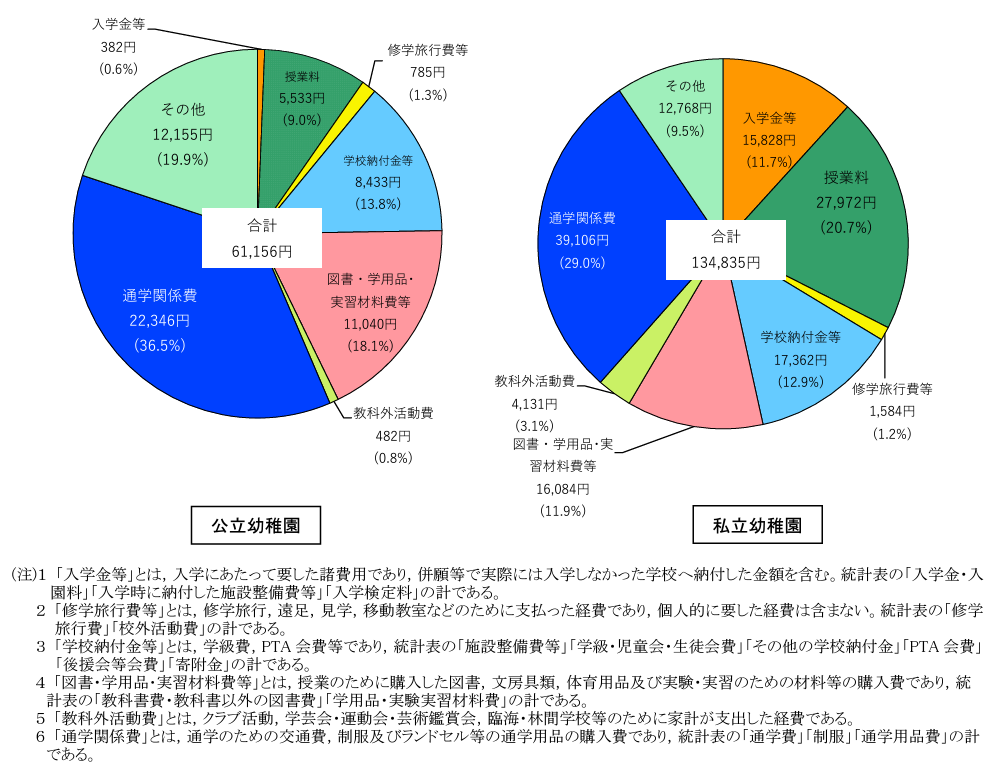

幼稚園・保育園の教育費

こちらは幼稚園・保育園の年間教育費を示しています。

公立幼稚園は、61,156円/年、私立幼稚園は、134,835円/年です。

2019年から幼稚園・保育園の無償化が始まり、施設の利用料が無料となりましたので、実際の自己負担額となります。

上記に加えて、食材料費、行事費、通園送迎費などは保護者負担となりますので、留意しておきましょう。(表1にあるように公立幼稚園は約10.4万円、私立幼稚園は約17.4万円)

また、通学関係費が高いのは、制服やカバンなどの購入があるためです。

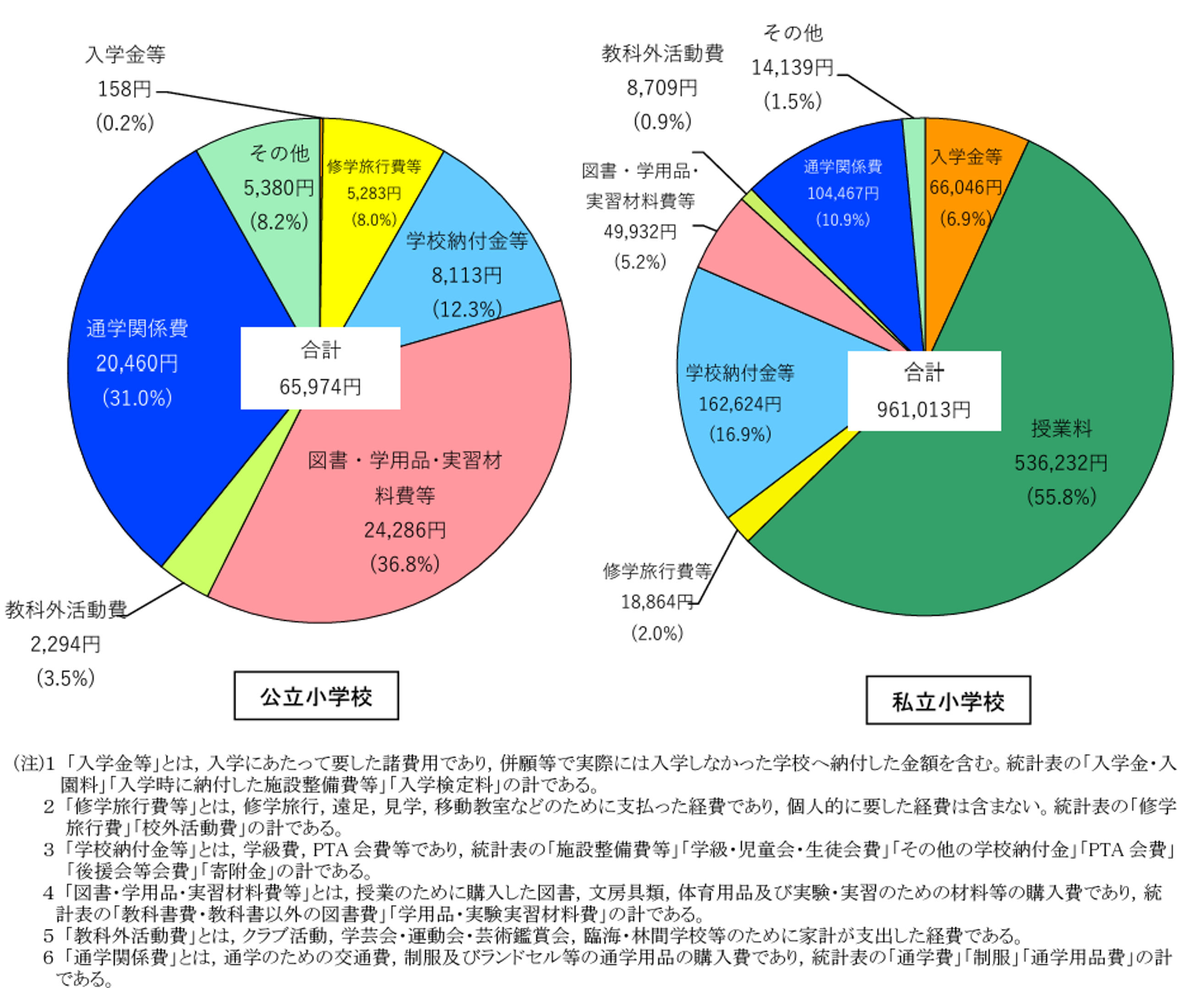

小学校の教育費

こちらは小学校の年間教育費を示しています。

それぞれの内訳を見てみると、公立小学校は『図書・学用品・実習材料費等』と『通学関係費』で全体の約68%を占めていいます。

一方の、私立小学校は『授業料』が高く約56%と占めており、公立私立の教育費の差に影響していることが分かります。

相談者からの体験談では、『私立小学校は、(学校によりますが)カリキュラムが充実していて塾等の学校外の習い事費用が少なくなる』ことを踏まえて受験に臨んでいるご家庭もありました。

これも一概には言えないのですが、学校選びの1つのポイントになるかもしれません。

逆に公立小学校は高学年から塾等に通うことで、習い事費用が大きくなるように感じます。

教育費には、この『塾等の習い事の費用』も想定しておくことが大切です。

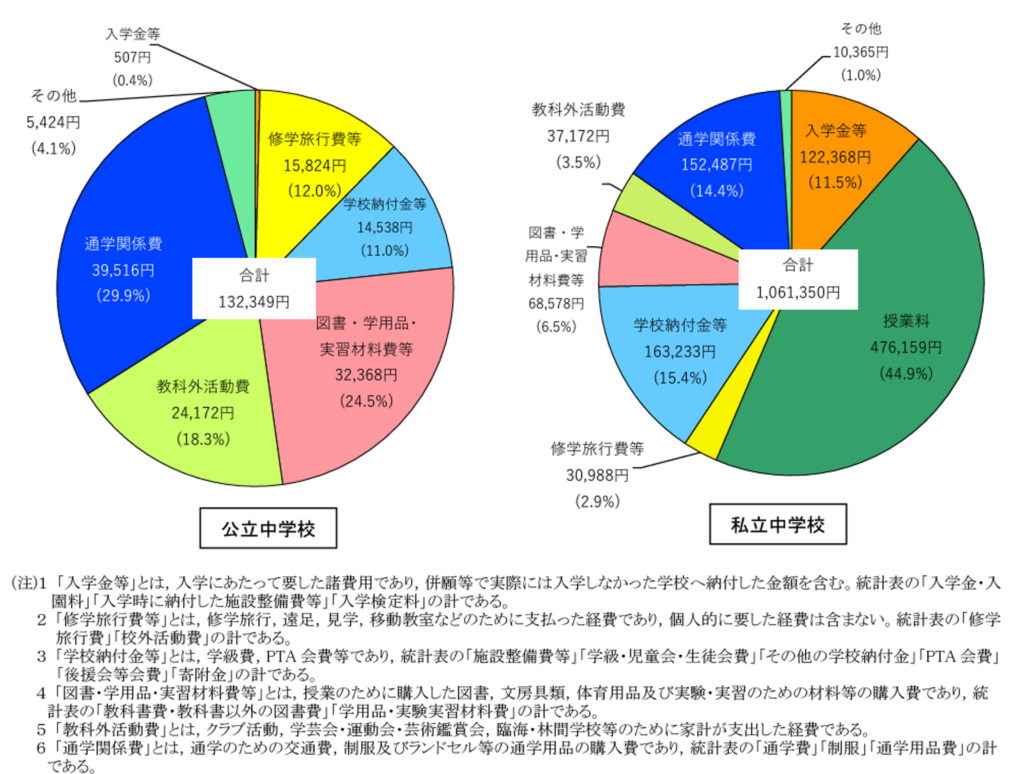

中学校の教育費

こちらは中学校の年間教育費を示しています。

費用の内訳等は、小学校と同じような傾向にあることが分かります。

公立中学校は、小学校と比べると教育外活動(いわゆる部活動)の費用が大きくなっているので、どんな部活を選ぶかで差が出てくるかもしれませんね。

次の進路の高校は、公立でも私立でも受験をする場合が多いので、上記に加えてどこまでお金をかけられるか、かけても大丈夫か、を計画しておくことをオススメしています。

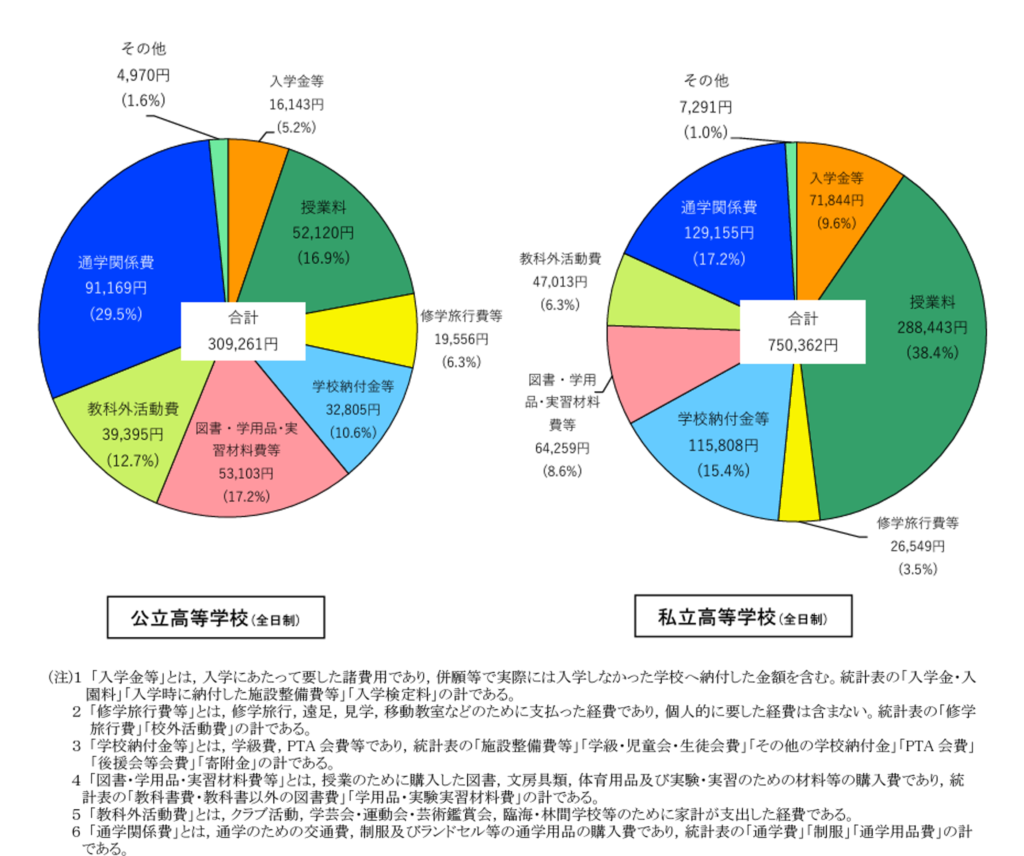

高校の教育費

こちらは高等学校の年間教育費を示しています。

公立は公立中学校と比べて全体的に増加していますが、その中でも通学関係費が大きく増加しており、公共交通機関を使うことが窺えます。

逆に私立は私立中学校に比べて、授業料全体が下がっているのが特徴です。

公共交通機関を使い遠方の高校に通う可能性もあり、交通費などを含めた通学関係費が高くなってきます。

高校の次の進路は、大学進学、専門学校進学、就職等、選択肢が増え、進路によって費用が大きく変わりますね。

その中の『大学進学』を選択された場合の費用を次に示します。

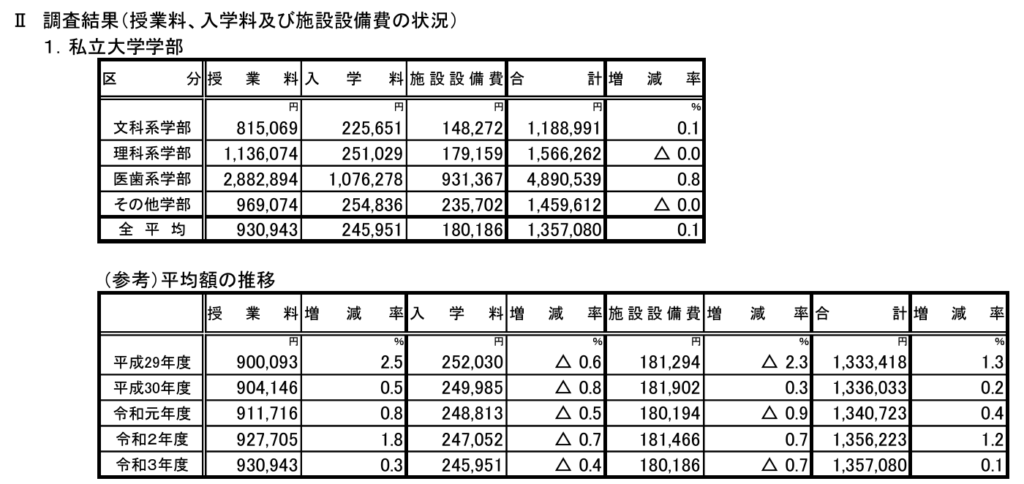

大学の教育費

大学の教育費については、私立大学についてかかっている費用の平均のデータが公表されています。

こちらは私立大学の年間教育費を示しています。

総額もさることながら、各項目もそれぞれの区分によって費用に差が出てきます。

- 授業料は、文科系学部の815,069円から、医歯系学部の2,882,894円、平均は930,943円

- 入学料は、文科系学部の225,651円から、医歯系学部の1,076,278円、平均は245,951円

- 総額は、文科系学部の1,188,991円から、医歯系学部の4,890,539円、平均は1,357,080円

となります。

医歯系学部の通学期間は通常6年間となりますので、約3,000万円程度必要となります。

それ以外の学部であれば、平均の約136万円で費用の概算を試算しておくと良いですね。

また、「(参考)平均額の推移」を見てみると、平成29年から令和3年まで毎年上がっていることが分かります。

これはお子様が実際に進学をする頃には、『今よりも上がっている』という想定も必要かもしれません。

ここまで、教育費の目安や詳細について解説しました。

上記金額はあくまで目安になり、インフレや政治状況などで価格は変動する可能性があります。

その点を踏まえて、教育費の目安を捉えて計画的に準備していきましょう。

具体的にどうやって教育費を準備するのか

実際に教育費の目安が把握できたので、ここからは教育費の準備についてです。

単純に収入からの貯金以外にも様々な方法があります。

本記事では、教育費の準備方法を6つ紹介しますので、ご家庭にあった方法を検討してみましょう。

方法1:貯金する

はじめは、給料などの収入の一部を貯金する方法です。

一番単純ですが、確実な方法になります。

何といっても、ご自身で唯一コントロールできるのがこの貯金です。

ただ、単に貯金するだけではなく、通信費や電気料金、食費などの支出を抑える工夫をすることで、さらに多くの金額を貯金することができます。

また貯金も利率の良い銀行や定期預金に預けることで、より多くの金額を準備できる場合もあるので、各金融機関の情報をチェックしておくと良いでしょう。

方法2:投資してお金を増やす

貯金以外にも株式や投資信託、外貨投資を行うことで費用の準備が可能です。

一般的に銀行の定期預金に比べれば、大きくお金を増やすことができますが、その分、状況によりお金を減らしてしまうリスクもあります。

さらにNISA制度を使うことで、本来利益に対してかかる税金を非課税にできるため、上手に利用して、教育費を準備するのも一つの方法です。

NISAについては、『改めてNISAの話』でも詳しく書いていますのでご参照ください。

方法3:教育ローンを使う

急に大きなお金を準備できない方にとっては、教育ローンを組み、特に高校・大学と大きな教育費に備えるという方法もあります。

国や金融機関などで提供しており、金利は比較的低めで、返済期間もある程度は融通が効くようになっています。

教育費の計画を練ると、高校や大学入学時に多額のお金が必要になるケースが多々ありますので、その際に教育ローンを利用し賄うことが一般的です。

方法4:学資保険を使う

学資保険は、保険会社が提供している商品です。

子供の教育費を貯めておける貯蓄性のある保険となっており、万一契約者が死亡したり、高度障害状態になったりした場合、以降の保険料が免除されます。

上記状況になったとしても、保障が継続され、祝金や満期保険金を貰うことが可能です。

貯金以上にしたいが、投資ほどはリスクを取りたくない方の選択肢になることでしょう。

学資保険ではありませんが、外貨建てや変額タイプの生命保険で準備することも選択肢としてご案内する機会も増えてきました。

詳しくはまた別の機会にお伝えいたします。

方法5:家族からの支援を受ける

家族からの支援を受けることも方法の一つとしてあります。

孫の成長が楽しみだと思うおじいさま・おばあさま等のご家族からの支援は、基本的に金利などはかかりません。

そのため、状況が許せば家族や親戚などから金銭的な支援をお願いしてみるのも良いでしょう。

方法6:副業や共働きも考えてみる

子育て支援を使いながら夫婦共に働くのも、教育費の準備手段となります。

会社の仕事が忙しくない場合は、自宅でできる副業にチャレンジしてみたり、共働きが可能であれば、子供を預けて働いて稼いだりするのも良いでしょう。

会社員の方で、扶養家族の優遇を受けている場合は、共働きする際の収入には注意が必要ですし、そもそも扶養内で良いのかも検討してみる良い機会です。

以上6つの教育費の準備方法について解説しました。

皆さん自身が置かれている状況に合わせて、教育費の準備方法を考えてみてください。

ここで紹介した方法の一つだけではなく、複数組み合わせて準備していくのが良いでしょう。

子育て支援を上手に活用しよう

ここまでで紹介した方法以外でも、国や各自治体の子育て支援で得られるお金もあります。

ここでは、子育て支援で得られるお金について見ていきましょう。

育児休業給付金

育児休業給付金は、雇用保険の被保険者が、子の出生後8週間の期間内に合計4週間分を限度として、産後パパ育休を取得し、一定の要件を満たすと「出生時育児休業給付金」として受け取れます。

また、原則1歳未満の子を養育するために育児休業(2回まで分割取得できます)を取得した場合、一定の要件を満たすと「育児休業給付金」の支給を受けることができます。

児童手当

いわゆる『子ども手当』のことで、中学校卒業まで(15歳の誕生日後の最初の3月31日まで)の児童を養育している人が一定の金額を受け取れます。

ただし、現在は所得制限がありますので、減額されたり、場合によっては貰えなかったりすることもあるので注意しましょう。

児童扶養手当

児童扶養手当は、父母の離婚などで、父又は母と生計を同じくしていない児童がいるひとり親家庭に対して、生活の安定と児童の福祉の増進を図ることを目的として支給される手当です。

自立支援医療

自立支援医療制度は、心身の障害を除去・軽減するための医療について、医療費の自己負担額を軽減する公費負担医療制度です。

高校無償化

高校無償化は、一定の要件を満たす家庭の高校生等に対して授業料が給付される、国の助成制度です。

国公私立は問いませんが、一定の世帯年収額を超えると支給されないため、この点には注意しましょう。

ここまで、主な子育て支援について得られるお金について紹介しました。

上記以外にも、自治体によっては、子ども医療費助成制度や子育て支援パスポートの制度もあります。

詳しくはお住まいの自治体のホームページを見てチェックしてみましょう。

支援制度は、政治情勢によって条件や新しい子育て支援制度が追加されることもあります。

常にニュースなどを確認し、情報のアンテナは張っておきましょう。

最後に

今回は、幼稚園・保育園から大学までにかかる教育費や、費用の準備方法、子育て支援で得られるお金について紹介しました。

教育費の準備については、皆様のお仕事状況や世界の経済情勢、家庭の状況などを考慮して上手く計画を練る必要があります。

しかしながら、資金計画を立てたり、複数お子様がいらっしゃる場合は、子供ごとの使う時期に合わせた管理も必要となります。

準備だけでなく、管理も苦手な人にとっては、大変困難なことかもしれません。

そこで、教育費や子育て支援、その準備方法について、詳しく解説しているセミナーを聞いたり、専門家に相談してみたりすることも一つの手段です。

ぜひ活用してみてください。